経営者の方へ

経営者の皆様、経営相談を税理士事務所に相談できていますか?

「こうしたほうがいいよ、と適切なアドバイスがほしい」

「単に税金の申告をするだけでなく、税金や会社経営に関する相談がしたい」

さらに具体的には・・・

今、会社がどうなっているのか?このまま行ったらどうなるか知りたい

後継者に継ぐ前に、自分の頭の中の整理をしたい

かかりつけ医のように身近な相談相手がほしい

試算表を経営に役立つ資料として活用し、ビジネスのヒントを得たい

ぜひ稻田会計事務所にご相談ください。 一緒に会社の数字に強くなりましょう!

数字に強くなることで、

・目標の設定がしやすくなる

・合理的な決断がしやすくなる

・資金繰りや銀行交渉に強くなる

といった効果も期待できます。

黒字化とキャッシュフローの改善に力を入れています

税金・会計・経営等に関する情報を日々発信中!!

>>> 岡山市の税理士のウェブログ

事務所からのお知らせ ~令和8年2月~

ホームページをご覧頂き、有難うございます。

2月といえば立春。暦の上では春を迎えますが、まだまだ寒い日が続きます。風邪など

召されませぬようご自愛ください。

今月もよろしくお願いいたします。

<弊所へのお問わせについて>

現在顧問契約等の初回面談につきましては、多数のお問い合わせを頂いております。 当事務所は少数精鋭体制を経営方針とし、スタッフ数10名未満での運営を行っておりますため、日程調整等含めご希望に沿えない場合があります。 あらかじめご了承下さいますよう宜しくお願い申し上げます。

<「求人情報」について>

弊事務所では、現在税理士補助業務、税務会計スタッフを募集しております。 この度の募集は、業界未経験者もご応募可能です。 ご興味のある方は こちらの求人情報 >>> をご確認頂き、お気軽にお問い合わせください。

<岡山市のおすすめ税理士について>

●当事務所はビジネスマッチングサイトにて、岡山市のおすすめ税理士7選に選ばれております。

比較ビズ → → → 岡山市のおすすめ税理士23社を徹底比較

<初回相談について>

当税理士事務所では、初回相談は完全予約制となっております。 なお、情報の行き違い等による誤解をなくすため、 また必ず税理士が対応させていただく都合上、 ご相談は、原則面談形式となります。相談に関するご契約者様を除き、 電話やメールでの税務相談(情報提供やアドバイス)は行っておりません。(業務内容等に関するお問い合わせは、電話等でご確認いただけます。)何卒、ご理解のほど宜しくお願い申し上げます。

>>> 初めてご相談頂く方へ~初回相談の詳細:ご予約はこちら

(注)税理士法第52条に基づき、税務相談は、有償・無償を問わず税理士以外の者が行うことができません。 無資格者による相談ではなく、当初回相談は必ず税理士が対応させていただきます。

<経営革新等支援機関の認定を受けています>

【認定日:2013年04月26日~認定有効期限日:2029年07月02日まで】

当事務所は、中小企業経営力強化支援法に基づき、中国財務局・中国経済産業局の認定を受けている「経営革新等支援機関」です。

(※)当認定制度は、税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上の個人、法人、中小企業支援機関等を、経営革新等支援機関として認定することにより、

中小企業に対して専門性の高い支援を行うための体制を整備するものです。

<各社会計ソフトに対応しています>

ご依頼の業務内容によりますが、弊所は税理士都合による会計ソフトメーカーの一方的な押し付けをできるだけしないように、

自社で会計ソフトへ入力をされているお客様がすでにお使いの会計ソフトをそのままお使いいただくことも尊重しております。(弊所としての推奨ソフトメーカーはございます。)

現在、MJS(ミロク)、エプソン、弥生会計、勘定奉行、マネーフォワード、PCA会計、GLOVIA等、約10程度の会計ソフト、

一定の条件を満たす機能があるソフトであれば、国内主要メーカーの会計ソフトに対応しております。

一定の条件及び各種諸条件の詳細は、お問い合わせ頂けると幸いです。

今月の経営のヒント~2026年2月~【希望は光より速く】

経営者にとって新幹線は単なる移動手段ではありません。流れる車窓を眺めながら一人静かに戦略を考える、大切な思索の時間でもあります。

ところで、東海道新幹線の「こだま」「ひかり」「のぞみ」の名前の並びは速度の順だけでなく、そこには深い意味が隠されているのをご存じでしょうか。

まず「こだま」の由来は「木霊(山彦)」であり「音速」を表しています。次に登場したのが「ひかり」です。

アインシュタインの相対性理論によれば、光の速さは音速よりはるかに速く、物理学の世界では光が絶対的な速さの頂点に立っています。

しかし、その「ひかり」よりもさらに速い列車として名付けられたのが「のぞみ」でした。「のぞみ」とは、人の「願い」や「希望」です。

物理的な物質は光の速さを超えることはできませんが、人の思いや希望は時間も距離も一瞬で飛び越え、目的地へと到達できるのです。

「音(こだま)」より速い「光(ひかり)」。そして、絶対的な物理の法則さえも超えるのが「希望(のぞみ)」です。

この命名には、技術への誇りだけでなく、人の意

志への深い敬意が込められているよう

に感じます。

商売も同じではないでし

ょうか。論理的な分析や市場データと

いう「光」のような正確さは、もちろ

んとても大切です。けれど、誰も見た

ことのない未来を切り拓き、困難な壁

を突破する力は、理屈を超えた「こうありたい!」という強い願いから生まれるものだと思います。

希望は商売をする上での大きな原動力ですが、また商売を通じて人々に希望を届けたいという思いも、同じくらい大事にしていきたいと思うこの頃です。

当事務所の業務方針

経営者が安心して業務に専念できるよう、

財務会計の視点から全面的にサポートします。

お客様の目線に立って、丁寧な説明を心がけます。

相談しやすい税理士・会計事務所を目指します。

法令を遵守し、税理士としての使命を全うします。

○○税専門税理士といった特定の税目に特化するのではなく、

幅広い分野を勉強します。

医療業界でいう総合病院ではなく、

かかりつけ医のように身近にいて頼りになる税理士を目指します。

弊事務所は的確なアドバイスを通じて、安心感を提供したいと考えている税理士事務所です。

最新(正確な)情報が手に入るという安心感。合理的な決断ができるという安心感。信頼できる人に気軽に相談できるという安心感。自分の仕事に集中できるという安心感。

弊事務所の欠点は、正直なところ、小規模な事務所だということです。

これは、規模を追わない堅実経営をしているためでもありますが、

しかし小規模だからこそ、お客様一人ひとりに、ご期待以上のサービスを提供したいと考えています。

当事務所の10の特徴はこちら >> 起業された方へ >> 税理士をお探しの方へ >>

相続税に関するインフォメーション

<私たちの事務所の相続税申告に対する考え方について>

私たちが重要だと考えていることは、依頼者である相続人の方々と、相続税申告書を作成・署名する税理士自身ときちんとコミュニケーションがとれること、 相続人自身が申告内容をきちんと理解することにより、相続人の皆様にとって円満な相続税申告をすることです。 私たちは単に事務的に相続税申告の数をこなす税理士事務所ではなく、相続人の方とのコミュニケーションを重視した相続税申告を行うよう心がけています。 是非お気軽にお問い合わせください。

<相続税の申告は必要ではありませんか?>

各相続人が法定相続分どおりに相続財産を取得した場合には、下記表のような相続税が見込まれます。

相続財産には現金のほか、土地や自宅建物などの不動産、株式、生命保険金、死亡退職金、その他一定のものが対象となります。

また、相続財産(資産・負債)の金額は、税務上定められた一定の評価方法で評価する必要があります。

相続税の申告が必要なのか等、ご不明な方・お困りの方はご相談ください。

相続発生後の初回相談は無料です。

相続税の申告は必要? ~申告要否の簡易判定シート(国税庁) >>

<相続税額早見表>・・・法定相続分どおりに相続した場合

(注)下記表の税額は、相続人全員の税額の合計額概算金額(万円未満四捨五入)となります。

(注)法定相続分とは

配偶者+子1人・・・配偶者2分の1、子2分の1

配偶者+子2人・・・配偶者2分の1、子4分の1

配偶者+子3人・・・配偶者2分の1、子6分の1

配偶者がいない場合・・・子が等分します。

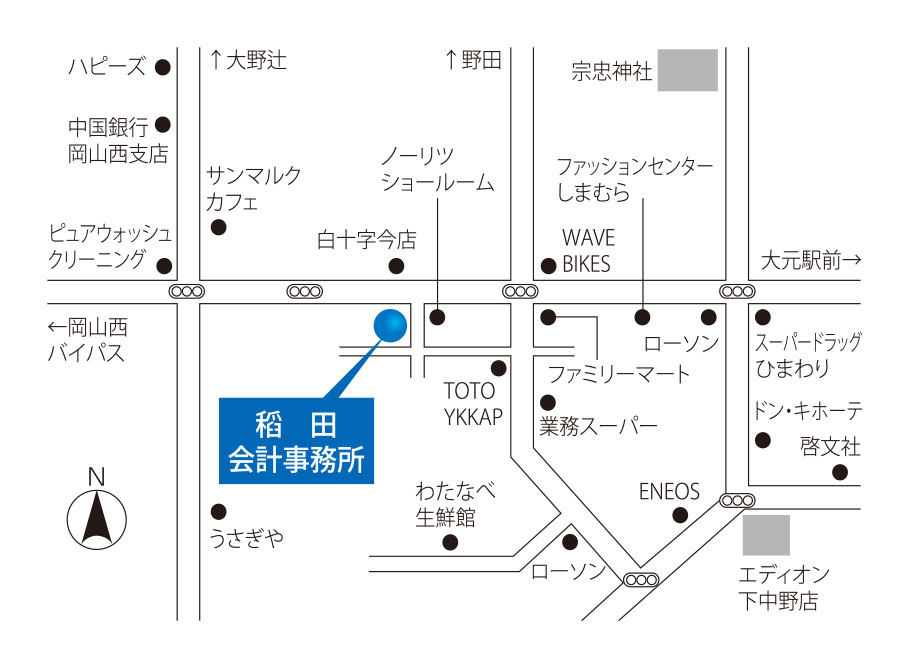

事務所ご案内図・周辺MAP

【お車でお越しの方】

JR岡山駅から車で約13分(5.1Km)

岡山バイパス(2号線倉敷方面からは)米倉から車で約5分(1.9Km)

岡山バイパス(2号線西大寺方面からは)新保から車で約6分(2.1Km)→

青江は大変混雑するため、新保又は米倉交差点を経由するほうが通常早く着きます

建物入口正面にお客様専用無料駐車場有り→広くて停めやすい駐車場です(下記地図画像をクリックすると、駐車場見取図が開きます)